PAROLE DU FMI

Share

«Quand on prend du recul sur toute cette question de pensions, le gouvernement a tout simplement évité toutes les mesures difficiles (indexation, dépolitisation, means testing) pour choisir la voie facile, synonyme de victoire électorale»

Dans sa défense de la CSG, au Parlement, le ministre des Finances, M. Renganaden Padayachy, a plus d’une fois cité le FMI. C’est rassurant ! Car même si l’on peut parfois être idéologiquement braqué contre les experts du FMI et de la Banque mondiale, force est de reconnaître que ces deux organisations, qui ne sont certes pas infaillibles, regroupent parmi les meilleurs talents mondiaux en termes de capacité d’analyse et de proposition et restent très crédibles professionnellement. Prenez les discussions, il y a peu, au G20, concernant de possibles réaménagements de dettes des pays pauvres dans le sillage de la pandémie. Certains auront même évoqué que l’on efface toutes les dettes. Or, le FMI rappelle, en toile de fond que l’Afrique, par exemple, a bien plus que de la dette étrangère de 500 milliards de dollars à régler, puisque ces mêmes gouvernements ont des dettes domestiques tout aussi handicapantes qui se montent à… quatre fois plus. Autre fait marquant récent : la méthodologie plus rigoriste du FMI qui refuse de traiter les Rs 60 milliards de ponction à la Banque centrale comme un revenu de l’État – ce qui, dans la logique du ministre des Finances, menait au «triomphe» d’un budget en équilibre, en pleine année Covid ! Le FMI traite, lui, cette ponction comme un financement du déficit budgétaire. Résultat ? Au lieu de l’équilibre, le déficit de 2019-2020 est estimé à 10,3 % et celui de 2020-2021 à 11,7 %. Ces chiffres surréalistes étant, bien évidemment, indiqués en amont de l’Extra Supplementary Expenditure (ESE) de Rs 18 milliards (estimé à 4,2 % du PIB 2020) qui se retrouve au Parlement ces jours-ci.

Mais le propos du jour se concentrera principalement sur le rapport WP/15/126 du FMI du 1 er juin 2015 intitulé «PENSION REFORMS IN MAURITIUS - Balancing social protection and fiscal sustainability». Rédigé par Mauricio Soto, Vimal Thakoor et Martin Petri, ce document est, avec recul, important à relire, car il anticipe la plupart des incohérences qui nous assaillent ces jours-ci avec la CSG.

Un brin d’histoire d’abord. Saviez-vous que la BRP (Basic Retirement Pension), pierre angulaire du Welfare State, a été pourtant instituée en 1950 par… le pouvoir colonial ? Qu’en 1965, l’âge qualificatif avait été réduit à 60 ans et que le ‘means test’ fut alors réintroduit (disqualifiant ainsi 5 % de la population) ? Cette pension devenait universelle, bénéficiant à tous, y compris à ceux qui payaient la taxe, en 1976. C’est en août 2004 que la BRP fut ‘means tested ‘ pour la 3 e fois. La coalition qui prenait cette mesure perdait les élections de juillet 2005 et, comme on pouvait s’y attendre, le means testing devenait dès lors sujet tabou pour nos politiciens plus intéressés à gagner le pays, plutôt qu’à le gérer !

Pourtant, le rapport FMI de 2015 établit clairement que le means testing est chaudement recommandé d’autant qu’environ 48 % des bénéfices de la BRP sont régulièrement payés aux 40 % les plus riches du pays ! (David & Petri, 2013). Vous vous rendez compte ? Ce sont les 40 % mieux lotis du pays, dont les intérêts de pension étaient menacés, qui ont fait dérailler le train de la réforme qui aurait pu mieux protéger les plus vulnérables ! Incroyable !

Parmi les autres mesures recommandées il y a cinq ans, notons la proposition éminemment rationnelle d’indexer l’âge de la retraite (et du paiement de la BRP) sur l’espérance de vie. En effet, l’âge auquel on payait la BRP, en 1965 quand l’espérance de vie était à 63 ans avait été ramené à… 60 ans. En 2018, l’espérance de vie ayant progressé à 76 ans (+ 13 ans), on payait pourtant toujours la pension universelle à partir de 60 ans ! C’est toujours le cas d’ailleurs… Imaginez le refrain !

On peut comprendre, dès lors, le cri du cœur du FMI qui évoquait le besoin de «contain generosity» d’autant que juste avant le rapport, en décembre 2014, le gouvernement Lepep avait augmenté la BRP par 50 %, après en avoir fait une promesse électorale gagnante ! Le FMI usant d’un langage diplomatique, qualifiait cette augmentation majeure de «ad hoc». Évidemment qu’on la payait cette pension, mais c’est d’évidence, aux dépens d’autres dépenses nécessaires ou de la dette, évidemment !

La réaction du FMI à cette politisation de l’équation de la pension est claire. Craignant encore pire, elle fait sa 3 e recommandation majeure en déclarant : «To ensure the reforms are implemented in a sustainable manner, the process should be depoliticized» et invite à la constitution d’un corps indépendant regroupant des professionnels libres de toute influence politique. Depuis, comme on le sait, rien de la sorte n’a été fait sinon dans le sens contraire, puisque la pension universelle (non-contributory !) passait de Rs 6 210 à Rs 9 000 en décembre

2019, avec une annonce de Rs 4 500 de plus à l’horizon 2023 ! Ainsi naquit la CSG…

La «générosité non contenue» gagnait les élections de 2019 en faisant beaucoup de retraités heureux, mais coûtera très cher. Le rapport du FMI affirme que le vrai problème n’était pas au NPF : «Over the next few decades, fiscal spending pressures will arise mainly from the BRP and the transition costs to the new Civil Service scheme (qui passait d’un ‘defined benefit’ (DB) à un ‘defined contribution’ (DC) scheme), but the NPF will likely also face financial shortfalls». Le problème au NPF était essentiellement sa fragilité potentielle aux retours sur investissement, ce qui est maintenant d’autant plus le cas, avec la chute générale des taux d’intérêt. Mais le boubou principal était identifié comme la pension de vieillesse BRP. «Too rapid an increase in pensions spending can pose fiscal risks or crowd out other priority expenditures», prévenait on aussi. C’était écrit avant les coûts exceptionnels de la pandémie et avant les promesses électorales de 2019, bien entendu…

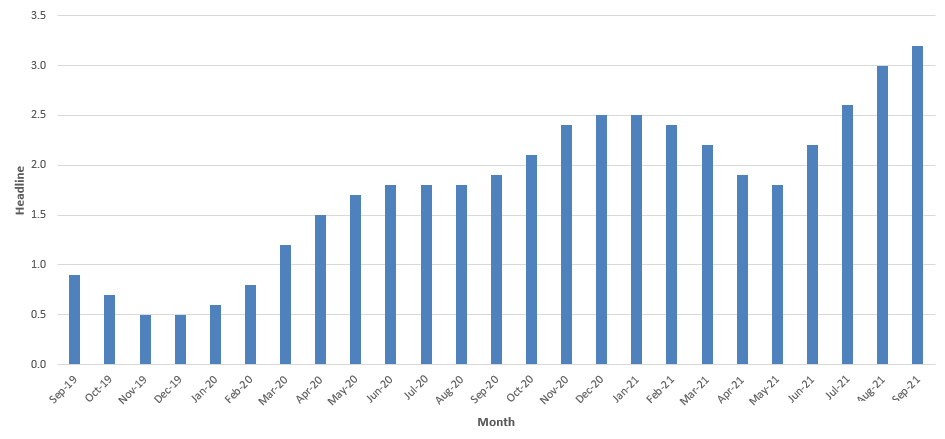

Le FMI estimait, en 2015, que le financement des pensions par le Trésor public passerait de 3,7 % du PIB en 2013 à 5 % en 2015 et à plus de 11 % en 2060. Le coût de la transition vers un système DC était (et reste toujours) non couvert et était estimé à 16 % du PIB de 2015. Le FMI rappelait alors que le nombre de bénéficiaires de la BRP doublerait entre 2015 et 2050 ; de 13 % de la population totale à 30 %.

Le ministre des Finances s’est, lui, acharné sur le NPF et lançait malicieusement au Parlement que le FMI avait indiqué que le taux de contribution au NPF allait devoir doubler de 9 % à 18 %, citant le FMI ! Ce qu’il évitait soigneusement de souligner, c’est que cette projection était à l’hypothèse d’un DOUBLEMENT DU ‘TARGET REPLACEMENT RATE’, de 33 % actuellement à 66 % ! Au taux actuel, les 9 % suffiraient…

Quand on prend du recul sur toute cette question de pensions, le gouvernement a tout simplement évité toutes les mesures difficiles (indexation, dépolitisation, means testing) pour choisir la voie facile, synonyme de victoire électorale.

Le coût de cette démagogie facile sera possiblement insupportable pour les générations à venir. Mais ceux qui ne réforment pas la pension universelle, ni le coût de transition du DC, qui devront maintenant subir les difficultés de retour sur investissement du NPF et qui n’ont pas su contenir leur générosité mais qui veulent lancer une CSG qui ne saurait tenir la route non plus…ne seront pas là quand il faudra payer !

Le crime fiscal est évident. Qui va sanctionner tout cela ?

En attendant, masquons les problèmes, avec une compensation salariale de 3,7 %, un PRB à venir, un 13 e mois confirmé, des licenciements interdits et une citation du FMI qui annonce près de 10 % de croissance l’an prochain, peut-être ? J’espère avoir tort ! Peut-être que l’on me le confirmera, en détail, avec annexes, dans un procès en diffamation lundi ?

Sinon, ramenons le FMI pour une actualisation, svp !