L’industrie des assurances fait sa petite révolution

Share

Fébrile au début des années 2000, le secteur des assurances s’est refait une santé. Depuis la séparation du portefeuille vie et de l’assurance générale, effective en janvier 2011, l’industrie, mieux structurée, se consolide. Il y a eu jusqu’ici la réunion des gros artilleurs que sont la Mauritius Union et La Prudence et, plus récemment, la fusion de Swan et Cim.

Fini l’épisode de la Rainbow et de Leadway Insurance. L’industrie des assurances, qui compte à ce jour une vingtaine d’opérateurs accrédités auprès de la Financial Services Commission (FSC), affiche, au même titre que l’ensemble du secteur financier mauricien, une belle forme en dépit de la crise qui affecte la planète financière.

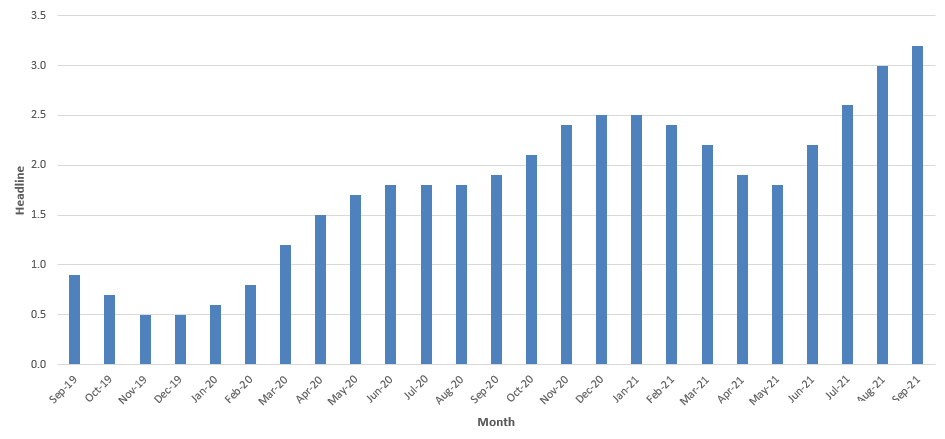

Les chiffres parlent d’euxmêmes. La croissance dans l’industrie a été de 4 % en 2009, puis s’est maintenue à 4,5 % en 2010 et 2011. Pour cette année, elle devrait être une nouvelle fois de 4,5 %, prévoit Statistics Mauritius. Ce qui équivaut à des recettes de Rs 9,36 milliards. De même, la contribution du secteur à notre produit intérieur brut sera de 3,1 % contre 3 % en 2011 et 2,9 % en 2010 et 2009.

Si le secteur des assurances a pu traverser la crise, c’est en grande partie parce qu’il s’est repris en main, adoptant une approche prudentielle après un long flottement dans les années 2000.

Pourtant, au début de la crise, il y a eu une légère inquiétude dans l’industrie avec la baisse des actions de Naïade et d’Air Mauritius sur le marché boursier. Certaines maisons d’assurances, qui avaient investi dans ces titres, avaient alors souffert d’une baisse des prix d’environ 25 %, mais la situation a pu être rapidement redressée.

« La croissance dans l’industrie a été de 4 % en 2009, puis s’est maintenue à 4,5 % en 2010 et 2011. Cette année encore, elle devrait être de 4,5 %. »

Abdel Ruhomutally, Deputy Managing Director de GFA Insurance, fait le diagnostic des grandes mutations dans le secteur ces dernières années : « La plupart des compagnies d’assurances se sont montrées prudentes. Nous n’avons pas été affectés de manière dramatique par la chute des cours boursiers car nous avons su balancer notre portefeuille. Nous ne sommes pas dans le secteur manufacturier ou dans le textile. Nous n’avons pas, non plus, de clients directs qui sont dans le secteur de l’exportation ou le tourisme. Cela dit, il est aussi un fait que quand l’économie va mal, il y a moins d’investissements et moins de projets immobiliers. Il y a donc moins de risques à assurer. Les entreprises réduisent alors leur portefeuille pour économiser sur leurs primes. N’empêche, nous avons bénéficié de circonstances favorables qui ont joué en notre faveur. Il n’y a pas eu de cyclone, de feu majeur ou d’importants vols. Les réclamations ont été gérables. Et puis, nous n’avons pas eu à souffrir d’argent. Nous avons surtout investi dans les dépôts fixes en banque. Nous avons eu un bon retour sur nos investissements. »

Parallèlement, la promulgation, en janvier 2011, d’une disposition de l’Insurance Act qui prévoit le scindement du portefeuille vie et de l’assurance générale a, d’une part, permis d’assainir le secteur et, d’autre part, donné lieu à tout un processus de consolidation au sein de l’industrie à travers le regroupement des compagnies d’assurances. Il y a eu d’abord la fusion de la Mauritius Union et de La Prudence pour former le Mauritius Union Group. Et, en juillet dernier, l’alliance entre la Cim Insurance et la Swan.

Les opérateurs sont unanimes à dire qu’il était grand temps de séparer les activités d’assurance-vie de l’assurance générale.

« Certaines petites entreprises étaient mal gérées et distribuaient leurs bénéfices aux actionnaires. Elles ne mettaient pas assez de réserves de côté pour les sinistres. Il est important d’atteindre une masse critique d’entreprises afin que les réclamations d’assurance suivent la loi des grands nombres sur laquelle elles sont fondées. Il est important de garder à l’esprit les besoins de l’assurance publique et de s’assurer que les produits au meilleur prix soient disponibles. Les compagnies d’assurances doivent créer des réserves afin de payer les réclamations. Le plus important pour l’in-dustrie est de répondre aux exigences de risque capital », commente Azim Dawood, Chief Operating Officer de Jubilee Insurance.

Gilles Chaperon, Group Senior Manager de la Sicom, abonde dans le même sens : « Il y a définitivement plus de contrôle de la part du régulateur. Ce qui est à l’avantage de l’assuré. En scindant les activités d’assurance-vie et d’assurance générale, on s’assure que les fonds sont gérés séparément. »

Au sein des compagnies d’assurances de plus petite taille, l’on a été toutefois moins prompt à tirer avantage de ce nouveau développement sur le marché, déplore Abdel Ruhomutally : « Nous avons été en pourparlers avec deux sociétés pour leurs acquisitions. Mais les négociations ont buté surtout à cause d’un problème d’ego. L’on se dit : ‘Pourquoi c’est toi qui dois m’acheter et pas le contraire’. Bien sûr, pour la GFA, une fusion aurait été idéale car elle aurait permis à notre groupe de devenir deux fois plus grand et d’avoir plus de ‘bargaining power’ auprès des banques. »

Une industrie qui pèse Rs 9,36 milliards

Le secteur des assurances a enregistré une croissance variant de 4 à 5 % depuis 2008. En 2008, les recettes de l’industrie se montaient à Rs 6,64 milliards. Elles ont progressivement augmenté pour atteindre cette année Rs 9,36 milliards. La progression au PIB du secteur était de 2,7 % en 2008. Elle est calculée à 3,1 % cette année.

Le hit-parade des meilleurs plans

Quels sont les types de police d’assurance actuellement les plus prisés ? À la BAI, les trois types d’assurance les plus populaires sont le plan de pension, les plans d’investissement et l’assurance médicale.

Au Mauritius Union Group, la police la plus recherchée est le plan de pension, qui compte pour 30 % du portefeuille vie. Puis, les plans d’investissement à travers l’Unit NMF General Fund du NMF Property Trust.

À la Sicom, les clients privilégient surtout les plans d’investissement à court terme. Ensuite les plans d’assurance qui garantissent un retour à maturité. Puis, les plans d’investissement. Et concernant l’assurance générale, le scheme pour les voyages, le plan de santé et l’assurance automobile sont les plus prisés.

À la GFA, le plus gros du portefeuille va à l’assurance automobile, ensuite aux indemnités professionnelles et à l’assurance médicale de voyage.

Primes brutes de Rs 19,2 milliards

Les primes brutes du secteur des assurances ont augmenté de 9 %, de Rs 17,5 milliards en 2010 à Rs 19,2 milliards en 2011.

Deux raisons principales expliquent cette bonne santé du secteur. La première est que le taux de pénétration de l’assurance à Maurice est en croissance car plus de gens comprennent l’importance de s’assurer. Le taux de pénétration est ainsi de 5,9 % contre 3,8 % en 2000.

La seconde raison est le résultat de l’effort déployé par les autorités pour diversifier l’économie, conservant, de ce fait, la nécessité d’innovation des produits d’assurance et des services. Ainsi, la couverture des indemnités professionnelles et celle touchant à la responsabilité civile des directeurs dans le secteur BPO dopent les primes.